Menteri Keuangan G20 bertemu di Huangzhou, Cina baru-baru ini dan menolak permohonan baik dari IMF maupun OECD Untuk “tindakan kebijakan kolektif yang mendesak” yang memfokuskan “kebijakan fiskal tentang pengeluaran yang dipimpin oleh investasi”. Sebaliknya menteri keuangan dunia menyimpulkan bahwa “itu adalah setiap negara untuk diri mereka sendiri“. Proposisi sederhana Keynes adalah meyakinkan: bahwa pengeluaran akan memperluas pendapatan nasional (dan internasional) (termasuk pendapatan pajak) dan dengan demikian mengurangi defisit. Tapi itu adalah proposisi yang merupakan kutukan bagi politisi OECD, teman-teman mereka di sektor keuangan dan penasihat mereka. Alih-alih mereka berpegang teguh pada ekonomi klasik kuno yang terkandung dalam Hukum Say. Alih-alih mengandalkan

Topics:

Arfa Mirza considers the following as important: Artikel dan Berita, Debtonation, Pemerintah, Piutang, Saham dan Obligasi, Uang

This could be interesting, too:

Arfa Mirza writes Permainan Judi Bola Online Paling Digemari di Agen Sbobet Terpercaya

Arfa Mirza writes Agen Judi Bola Terpercaya Paling Direkomendasikan Di Indonesia

Arfa Mirza writes Uber, Newsnight dan Donald Trump

Arfa Mirza writes Kasus Politik dan Ekonomi Untuk memilih Tetap

Menteri Keuangan G20 bertemu di Huangzhou, Cina baru-baru ini dan menolak permohonan baik dari IMF maupun OECD

Untuk “tindakan kebijakan kolektif yang mendesak” yang memfokuskan “kebijakan fiskal tentang pengeluaran yang dipimpin oleh investasi”. Sebaliknya menteri keuangan dunia menyimpulkan bahwa “itu adalah setiap negara untuk diri mereka sendiri“. Proposisi sederhana Keynes adalah meyakinkan: bahwa pengeluaran akan memperluas pendapatan nasional (dan internasional) (termasuk pendapatan pajak) dan dengan demikian mengurangi defisit. Tapi itu adalah proposisi yang merupakan kutukan bagi politisi OECD, teman-teman mereka di sektor keuangan dan penasihat mereka. Alih-alih mereka berpegang teguh pada ekonomi klasik kuno yang terkandung dalam Hukum Say.

Alih-alih mengandalkan pengeluaran atau investasi, pemerintah Koalisi Inggris 2010-2015 dan kemudian pemerintah Konservatif 2015 lebih mengandalkan kebijakan moneter untuk menghidupkan kembali permintaan agregat untuk barang dan jasa. Konsekuensinya dapat diprediksi. Kebijakan moneter yang longgar memperkaya aset yang dimiliki – saham dan saham, obligasi atau properti. Bukti pengayaan aneh ini paling jelas di London. Menurut FT (20 Feb 2016) pemilik properti perumahan South Kensington telah melihat “apresiasi modal yang besar – 45% selama lima tahun terakhir dan 155% yang luar biasa sejak 2006.” Dan ketika Bank of England menyimpulkan kembali pada tahun 2012 di makalahnya tentang Efek Distribusi dari Pembelian Aset ”(yaitu QE)

“Manfaat dari efek kekayaan ini akan bertambah bagi rumah tangga yang memiliki sebagian besar aset keuangan.”

Sebaliknya, konsolidasi fiskal (penghematan) sejak 2010 telah melukai orang-orang yang tidak memiliki aset – yaitu mereka yang hidup dengan tangan atau otak, atau yang bergantung pada kesejahteraan, dan tidak mendapat manfaat dari sewa yang dihasilkan oleh kepemilikan aset. Sekarang, pemerintah Inggris akan memaksakan konsolidasi fiskal terbesar dari semua negara OECD. Yang mengkhawatirkan, ia mengusulkan untuk melakukannya pada saat ekonomi global dan kerapuhan keuangan.

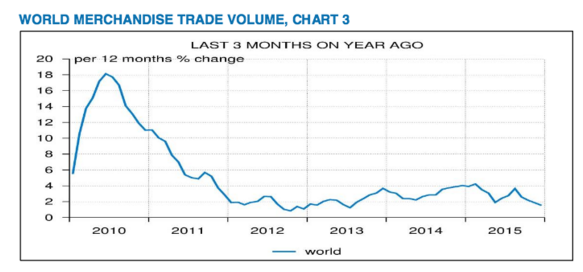

Tetapi pemerintah Inggris tidak sendirian dalam mengejar kebijakan yang memperkaya yang sudah kaya, sambil mengontrak kegiatan ekonomi yang lebih luas. Ketergantungan yang berlebihan pada para bankir sentral dan kebijakan moneter, ditambah dengan kebijakan fiskal yang deflasi dan kontraksioner merupakan penyebab baik kelemahan yang sedang berlangsung di negara-negara OECD maupun dari penurunan lambat namun tak terhindarkan dalam perdagangan dunia sejak 2011.

Kita harus ingat bahwa konsolidasi fiskal global secara aktif dipromosikan oleh OECD pada tahun 2011. Ekonom OECD menetapkan target rasio utang terhadap PDB sebesar 60% dari PDB pada tahun 2025 dalam makalah 2011 mereka: “Konsolidasi fiskal: target, rencana dan langkah-langkah. ”Dalam sebuah paragraf yang dipimpin, ‘Pertumbuhan baru tidak akan cukup untuk menstabilkan hutang’, para ekonom OECD berpendapat:

“Pertumbuhan ekonomi dapat mengurangi beberapa defisit, tetapi tidak akan cukup untuk menghentikan peningkatan tingkat utang di banyak negara. OECD memperkirakan surplus fiskal yang diperlukan mulai 2011 dan seterusnya untuk menstabilkan rasio utang terhadap PDB pada tahun 2025. Persyaratan konsolidasi sangat besar tetapi sangat bervariasi. Menurut model ini, Jepang, misalnya, akan membutuhkan surplus utama 3,7% dari PDB pada tahun 2025 untuk menstabilkan rasio utang. Dengan asumsi defisit 5,5% dari PDB pada tahun 2010, Jepang memerlukan konsolidasi 9,2% dari potensi PDB pada tahun 2025.

Dengan menggunakan perhitungan yang sama, pengetatan oleh lebih dari 8% dari PDB diperlukan di Amerika Serikat, dengan Irlandia, Polandia, Portugal, Republik Slovakia dan Inggris Raya semuanya membutuhkan konsolidasi 5-7 poin persentase dari PDB pada tahun 2025. Pada daerah OECD, peningkatan lebih dari 5% dari PDB dari posisi fiskal saat ini diperlukan untuk menstabilkan rasio utang terhadap PDB. “(Penekanan saya)

Apa yang terjadi setelah peluncuran target konsolidasi fiskal pada tahun 2011 sepenuhnya dapat diprediksi. Menurut Trade and Development Report of 2015, antara 2012 dan 2014, tingkat pertumbuhan perdagangan dunia melambat menjadi antara 2 dan 2,6 persen – tingkat pertumbuhan secara signifikan di bawah tingkat tahunan rata-rata 7,2 persen selama tahun 2003- Periode pra-krisis 2007. Pada 2014 perdagangan barang dagangan dunia dengan harga saat ini tumbuh pada tingkat yang bahkan lebih rendah (hanya 0,3 persen) karena jatuhnya harga komoditas-komoditas utama secara signifikan. Perlambatan dalam perdagangan ini kemudian diperburuk oleh keputusan Oktober 2013 dari Federal Reserve AS untuk mengakhiri “dukungan kehidupan” untuk sektor keuangan AS dan ekonomi yang lebih luas, dan untuk “mengurangi” pembelian asetnya (pembelian obligasi) di bawah program Quantitative Easing. Ini mengarah seperti yang diharapkan, ke pelemahan lebih lanjut dari ekonomi AS, yang pada gilirannya menurunkan permintaan komoditas dari pasar negara berkembang, terutama China.

Kemiringan The Fed dimulai pada Desember 2013. Keputusannya segera diikuti oleh penurunan tajam mata uang pasar berkembang dan pasar saham pada pertengahan Januari 2014. Ini pada gilirannya diikuti oleh penurunan dramatis dan berkelanjutan dalam harga komoditas, termasuk minyak. Berakhirnya ‘dukungan kehidupan’ menyebabkan penurunan di AS dan kemudian permintaan luas OECD untuk barang dan jasa dari pasar negara berkembang ini. Konsekuensinya adalah penumpukan nyala baja, semen, mobil, karet dan barang-barang lainnya di Cina dan pasar negara berkembang lainnya. Kekalahan ini pada gilirannya menurunkan harga di tingkat global, dan menyebabkan kekacauan dan meningkatnya ketidakseimbangan perdagangan di pasar negara berkembang. Pembuat kebijakan seperti Kanselir Inggris, dan komentator di misalnya, Financial Times lambat untuk bereaksi terhadap penurunan harga di seluruh dunia, menghubungkan penurunan hanya dengan harga minyak saja, dan menyebut fenomena itu “deflasi yang baik.”

Sebagai “gelombang deflasi (pangkuan) di pantai-pantai negara-negara di seluruh dunia” anggota-anggota perusahaan ekonomi terlambat bangun dari ancaman besar yang ditimbulkan oleh fenomena yang relatif tidak dikenal ini, dan banyak disalahpahami secara luas.

Kebijakan deflasi secara bertahap, tetapi secara tak terelakkan meningkatkan nilai uang (kredit atau utang) di atas nilai sekarang barang dan jasa – itulah sebabnya mereka lebih disukai oleh sektor jasa keuangan. Seperti yang pernah dikatakan Keynes dengan terkenal (dalam Tract on Monetary Reform (1923)):

“Deflasi, seperti yang telah kita lihat, melibatkan pemindahan kekayaan dari sisa masyarakat ke kelas rente dan kepada semua pemegang hak atas uang; sama seperti inflasi melibatkan yang sebaliknya. Secara khusus itu melibatkan pemindahan dari semua peminjam, yaitu dari pedagang, produsen, dan petani ke pemberi pinjaman, dari aktif ke tidak aktif. ”

Di beberapa bagian perusahaan keuangan, rasa puas diri kini telah digantikan oleh kepanikan yang hampir tidak terkendali, seperti yang diungkapkan misalnya oleh Institute for International Finance yang berpusat di Washington – klub elit untuk bankir swasta:

“Kerentanan membuat ekonomi global sangat rapuh, rentan untuk terjerumus ke penurunan yang disinkronkan.”

OECD, Ekonom, Financial Times, IMF dan pemandu sorak lainnya untuk radikalisme moneter dan konsolidasi fiskal baru-baru ini membuat putaran-U yang dramatis dan menyatakan kekhawatiran terhadap ancaman yang ditimbulkan oleh tekanan deflasi global, tingginya tingkat utang swasta (termasuk di China ) pertumbuhan ekonomi yang lemah, risiko kegagalan perbankan (karena biaya hutang dan karenanya risiko gagal bayar naik relatif terhadap deflasi harga dan pendapatan); dan kemungkinan krisis keuangan baru dan “penurunan yang disinkronkan”.

IMF berpendapat :

“Kebijakan fiskal jangka pendek harus lebih mendukung jika sesuai dan asalkan ada ruang fiskal, terutama melalui investasi yang meningkatkan baik permintaan maupun potensi pasokan ekonomi.” Pada saat yang sama pembentukan keuangan dan ekonomi global – sebagaimana diwakili oleh IMF, OECD dan bahkan Ekonom – terlambat mengakui bahwa para bankir sentral telah kehabisan alat kebijakan moneter (atau “amunisi”) yang mereka miliki.

Namun, menteri keuangan G20 pada KTT mereka baru-baru ini di Hangzhou, Cina, jauh lebih tidak peduli. Memang mereka membiarkan Kanselir Inggris membajak pernyataan terakhir mereka dengan mengacu pada masalah domestik Inggris atas referendum yang akan datang. Bagi mereka yang dapat menemukannya terkubur di bawah liputan berita Brexit, komunike G20 optimis tentang prospek ekonomi, dan terbagi atas perlunya koordinasi atau aksi kolektif. Mereka mengakui “tantangan” yang dihadapi ekonomi global, namun demikian

“Mengharapkan aktivitas untuk terus berkembang pada kecepatan moderat di sebagian besar negara maju, (sementara) pertumbuhan di negara-negara berkembang dengan ekonomi utama tetap kuat.”

Sikap berpuas diri seperti itu mengkhawatirkan, mengingat perpecahan yang ada di tingkat global. Seperti yang dilaporkan Bloomberg:

“Dengan Inggris mempertimbangkan pemotongan pengeluaran, Jepang merencanakan kenaikan pajak penjualan, menteri keuangan Jerman memperingatkan pertumbuhan yang didanai utang hanya mengarah ke” zombifikasi “ekonomi, dan AS dibatasi oleh presiden bebek lumpuh dan Kongres yang dikendalikan oleh Partai Republik, mungkin jatuh ke China untuk meningkatkan daya tembak fiskal. ”(Bloomberg, 27 Februari, 2016.)

Namun Cina juga menghadapi tantangan besar. Ini adalah negara dengan jumlah besar orang miskin, dan dengan tingkat utang swasta yang melebihi tingkat utang AS sebagai bagian dari PDB. Oleh karena itu Cina tidak dapat diharapkan – untuk sekali lagi – sendirian mendorong pemulihan ekonomi OECD yang jauh lebih kaya dan terfokus pada penghematan.

Artikel Utama : Uang dan Pemerintah: Semua yang Anda Perlu Ketahui !