Den politiske alkymisten Yanis Varoufakis[embedded content] 14/09/2023Marxistisk senter Den politiske alkymisten Yanis Varoufakis Av Stavros Mavroudeas Verbale redningsmenn i krisetider I krisetider er det vanlig at det dukker opp «frelsere» som lover de lidende masser redning gjennom fantasifulle planer som skal reformere systemet og forbedre deres dårlige levestandard. Bak disse «frelsernes» høylytte rop mot systemet skjuler det seg mer eller mindre åpenbare kompromisser med det bestående. De blander radikale med konservative forestillinger, vitenskap med fantasi og finner opp ulike «magiske» løsninger som er urealistiske, samtidig som de ikke utfordrer kjernen i det kapitalistiske samfunnet. De appellerer som regel til lag fra middelklassen og småborgerskapet som

Topics:

Stavros Mavroudeas considers the following as important: Uncategorized, Άρθρα σε εφημερίδες - Newspaper articles

This could be interesting, too:

tom writes The Ukraine war and Europe’s deepening march of folly

Stavros Mavroudeas writes CfP of Marxist Macroeconomic Modelling workgroup – 18th WAPE Forum, Istanbul August 6-8, 2025

Lars Pålsson Syll writes The pretence-of-knowledge syndrome

Dean Baker writes Crypto and Donald Trump’s strategic baseball card reserve

14/09/2023Marxistisk senter

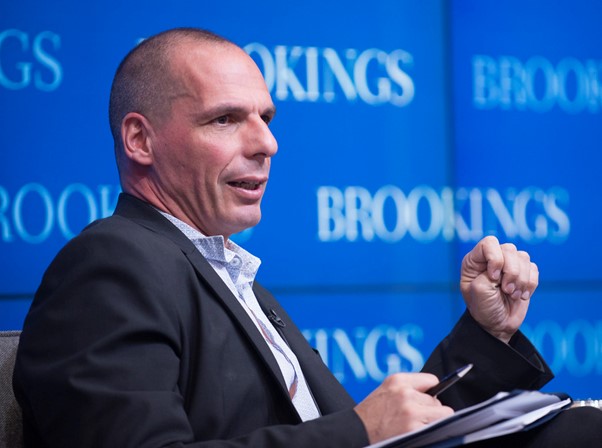

Den politiske alkymisten Yanis Varoufakis

Verbale redningsmenn i krisetider

I krisetider er det vanlig at det dukker opp «frelsere» som lover de lidende masser redning gjennom fantasifulle planer som skal reformere systemet og forbedre deres dårlige levestandard. Bak disse «frelsernes» høylytte rop mot systemet skjuler det seg mer eller mindre åpenbare kompromisser med det bestående. De blander radikale med konservative forestillinger, vitenskap med fantasi og finner opp ulike «magiske» løsninger som er urealistiske, samtidig som de ikke utfordrer kjernen i det kapitalistiske samfunnet. De appellerer som regel til lag fra middelklassen og småborgerskapet som frykter å bli proletarisert av kapitalen, men som også frykter å komme i konflikt med den. Samtidig forsøker de å dominere arbeiderklassen politisk og hindre den i å bevege seg i en mer radikal og venstreorientert retning.

Et klassisk eksempel fra marxismens historie er sammenstøtet mellom Karl Marx og Friedrich Engels og de anarko-liberale utspillene til Pierre Proudhon. Ikke overraskende foreslo sistnevnte urealistiske scenarier med «folkebanker» og rentefri kreditt. Finanssystemet er nesten alltid hovedsaken i slike storkjeftede pseudo-systemkritiske opplegg. Småbedriftene frykter og misunner alltid – særlig i krisetider – storkapitalens privilegerte forhold til og tilgang til finanssystemet, som fører til svakhet for dem selv. Derfor er fordømmelsen av «bankfolk» (sammen med beleilige rasistiske definisjoner) nesten alltid et avgjørende verktøy for proto-fascistiske grupperinger. Samtidig forblir kapitalens utbytting av arbeiderne uangripelig, siden småbedriftene også utbytter arbeiderne, og det ofte mer brutalt enn storkapitalen. På den annen side passer fordømmelsen av «bankierene» også godt sammen med keynesianismens reformplaner, som krever en begrensning av de finansielle rentienistene til fordel for industrikapitalistene. Også i dette tilfellet forblir selvfølgelig kapitalens utbytting av arbeiderne uimotsagt, og man ønsker ganske enkelt en «menneskelig» kapitalisme.

Yanis Varoufakis og hans personlige politiske parti er et typisk eksempel på en pseudo-systemkritisk frelsebevegelse. I løpet av inneværende valgperiode klarte han faktisk å gjøre seg til midtpunkt av den vanligvis kjedelige mainstream-debatten med sitt beryktede DIMITRA-prosjekt. Til dette fikk han selvsagt hjelp av systemets egne massemedier, som sørget for å gi ham den best tenkelige «negative» reklamen, samtidig som de fortiet de virkelig systemkritiske politiske og økonomiske ståstedene.

DIMITRA-planen er i seg selv en ansamling av forslag uten nevneverdig indre sammenheng, et valgfyrverkeri som kun er til for å sanke stemmer. Men til tross for dette er det av to grunner verdt å underlegge dem en politisk-økonomisk analyse. For det første fordi disse forslagene også går igjen i angivelig «radikale» «frelse»-planer. Og for det andre fordi marxister går i dybden av selv de mest latterlige forslag, for å avsløre dem overfor arbeiderne. Målet er selvsagt ikke å delta i de ordinære debattene der systemets sjarlataner bagatelliserer alle viktige spørsmål. Marxistenes mål er å opprette en meningsfull diskusjon med «underverdenen» av arbeidere, intellektuelle og unge som tørster etter virkelige svar på brennende problemer.

I tråd med dette vil denne artikkelen analysere (a) de teoretiske søylene i Varoufakis’ forslag og (b) den praktiske dimensjonen av DIMITRA-prosjektet.

Her er erten, der er erten, hvor er erten … eller jakten på teori i Varoufakis’ spill for galleriet

Umiddelbart er det faktisk vanskelig å finne et sammenhengende analytisk grunnlag for Varoufakis’ uttalelser. De utgjør et PR-fyrverkeri med små bruddstykker av vitenskapelige begreper som vanligvis er slurvete. Generelt gjennomsyres de av et keynesiansk perspektiv, som imidlertid ofte blandes sammen med med svært varierende argumenter.

Når det gjelder DIMITRA-prosjektet, gir Varoufakis’ artikkel «Let the Banks Burn», som først ble publisert på Project Syndicate, en idé om prosjektets teoretiske forutsetninger. I denne teksten gir Varoufakis finansmyndighetene skylden for den nylige bankkrisen, og her strider han med den keynesianske kritikken av dereguleringen av finanssystemet. Faktisk anklager han dem for å «forgifte Vestens penger» (sic!). Det er verdt å nevne i forbifarten at de mest hardbarkede nyliberalistene støtter noe lignende med kravet – som allerede ble fremmet under krisen i 2007/8 – om at bankene må få lov til å gå konkurs.

Varoufakis innleder sin artikkel med å hevde at dagens bankkrise er annerledes enn den som begynte i 2007/8. Mens sistnevnte var et resultat av grådigheten til banker og ratingbyråer som profitterte og ikke overholdt regelverket, skyldtes førstnevnte regjeringens bankvennlige politikk i to faser fra 2008 og fremover, som på den ene siden ga billige penger til bankene, mens den på den andre siden påla resten av økonomien harde innstramminger. Som en løsning foreslår han å «ryste» dette utnyttende banksystemet og erstatte det med et sunt system der sentralbanken får en dominerende rolle.

Tre hovedproblemstillinger kommer frem i denne analysen.

For det første argumenterer Varoufakis for at den nåværende uroen i finanssystemet er et rent pengefenomen som ikke har noe med realøkonomisk akkumulering å gjøre. Dette er et useriøst synspunkt som er helt i tråd med den feilaktige teorien om finansialisering. Sistnevnte hevder at det nå finnes en ny kapitalisme dominert av pengekapital, mens den gamle var dominert av industrikapital. I denne nye kapitalismen får pengekapitalen ikke bare sin profitt gjennom omfordeling av merverdi (som industrikapitalen utbytter fra arbeidet). I tillegg, og enda viktigere, utbytter pengekapitalen samfunnet som helhet (det vil si arbeiderklassen, såvel som deler av kapitalen). I utbyttingsprosessen kommer derfor tilegnelsen av merverdi i annen rekke, og ågerkapitalen overtar førsteplassen. Med denne feilaktige finansialiseringsteorien blir hovedproblemet i den «nye» kapitalismen ikke kapitalens utbytting av arbeidet, men finansystemets utbytting av «oss alle» (!!!) – ifølge Varoufakis’ seneste reisekamerat Costas Lapavitsas.

For det andre består den «nye» kapitalismen i denne analysen av tre klasser (bankfolk, fabrikanter, arbeidere) i stedet for to (kapitalister, arbeidere). Denne implisitte klasseanalysen er sammenfallende med J. M. Keynes’ latente klasseanalyse, og er selvsagt svært fjernt fra både marxismen og den kapitalistiske virkeligheten. For Keynes er kapitalismen truet av styrkingen av bankfolkene, som ikke foretar produktive investeringer og dessuten fratar fabrikantene ressurser. Det beste arbeiderne kan gjøre, er å hjelpe fabrikantene med å kue bankfolkene. Bare på denne måten kan de håpe på bedre lønninger. Det er karakteristisk for Varoufakis at klassen av «kreditorer og banker» strammer løkken rundt halsen til samfunnet som helhet.

De to første problemstillingene er allerede behandlet i en tidligere artikkel («Destroying creative ambiguity so we can change the world» – BEFORE 8-4-2023 ). I det følgende skal vi ta for oss den tredje problemstillingen (renteteorien) og framvise Varoufakis’ teoretisk-politiske alkymi.

Teorier om rente

Det finnes tre hovedtilnærminger i økonomisk tenkning når det gjelder fastsettelsen av renten. Først skal vi analysere de to viktigste borgerlige renteteoriene, og deretter skal vi presentere Marx’ teori. Som det vil bli argumentert for nedenfor, gjøres dette skillet ikke bare av presentasjonshensyn, men først og fremst av vitenskapelige grunner.

Den første borgerlige renteteorien er den nyklassiske teorien om lånbare midler (Loanable Funds Theory -LFT). Teoriens hovedtanke er at det finnes en naturlig rente. Det betyr at markedsrenten har en tendens til å nærme seg den naturlige renten i det lange løp. Dermed «faller» tilpasningsbyrden på markedsrenten når sparingen avviker fra investeringene. Nærmere bestemt, når investeringene overstiger sparingen og markedsrenten er lavere enn den naturlige, øker markedsrenten inntil den er lik den naturlige, slik at sparingen utjevnes i forhold til investeringene. Den omvendte tilpasningsmekanismen finner sted når investeringene er lavere enn sparingen, slik at økonomien til slutt alltid ender opp i en likevektstilstand.

Men hva bestemmer den naturlige renten i LFT? Nyklassisk økonomi definerer renten som belønningen for å avstå fra forbruk og analyserer den som en reell variabel. Samtidig oppfattes renten i det nyklassiske rammeverket som en avkastningsrate som ikke på noen måte skiller seg fra de øvrige markedsrentene. Det følger av dette at den naturlige renten bestemmes av de reelle kreftene i økonomien, nærmere bestemt av det nyklassiske begrepet om kapitalens marginale produktivitet eller grenseproduktivitet (Marginal Efficiency of Capital – MEC). I tillegg sidestilles førstnevnte med sistnevnte, i henhold til den nyklassiske teorien om perfekt konkurranse, der alle avkastningsrater i markedet antas å være like. Noen versjoner av nyklassisk økonomi hevder at denne likheten bare oppnås på lang sikt (Walras’ lov), mens mer dogmatiske versjoner hevder at det skjer uavhengig av tidshorisonten (Says lov).

Den andre borgerlige renteteorien ble formulert av Keynes, som definerte renten som en belønning for individers avholdenhet fra likviditet (og ikke som en belønning for avholdenhet fra forbruk). Keynes hevdet at renten er en monetær og ikke en reell variabel, som bestemmes i pengemarkedet gjennom samspillet mellom tilbudet av og etterspørselen etter penger. Selv om det finnes ulike innvendinger mot tolkningen av penger som eksogene [eksogen = noe som kommer utenfra, oa.] i keynesiansk teori, er den dominerende oppfatningen i litteraturen frem til i dag at keynesiansk likviditetspreferanseteori (LPT) innebærer at pengemengden bestemmes eksogent av sentralbanken, mens pengeetterspørselen positivt avhenger av inntekt og negativt av det nominelle rentenivået.

I motsetning til den nyklassiske LFT la Keynes derfor vekt på det nominelle snarere enn det reelle rentenivået. Selv om den «allmenne teorien» viser til begrepet naturlig rente under full sysselsetting, understreket Keynes at likevekt mellom tilbud og etterspørsel etter penger er unntaket snarere enn regelen i det kapitalistiske systemet, og at likevekt bare kan oppnås gjennom aktiv statlig inngripen. I keynesiansk teori gjelder dette for alle markeder.

Keynes mente derfor at frie markeder ikke kan garantere automatisk likevekt mellom MEC og det nominelle rentenivået. Det er verdt å merke seg at et av Keynes’ viktigste argumenter i «General Theory» var at det er MEC som avhenger av det nominelle rentenivået og ikke omvendt. Så selv om vi aksepterer at MEC er den keynesianske versjonen av profittraten (noe vi skal diskutere nærmere nedenfor), snudde Keynes om på den nyklassiske kausalitetspilen ved å ta utgangspunkt i pengesektoren i stedet for realøkonomien.

Den tredje hovedteorien om rentebestemmelse ble utviklet av Marx i tredje bind av Kapitalen. En av de grunnleggende forskjellene mellom marxistisk politisk økonomi og de andre retningene i økonomifaget, er at bare førstnevnte bruker arbeidsverditeorien som sitt viktigste analytiske og teoretiske verktøy. Selv om arbeidsverditeorien overfladisk sett bare ser ut til å dreie seg om fastsettelsen av varepriser i produksjonssfæren, er den er grunnlaget for hele den marxistiske pengeanalysen.

De siste årene har det vært en intens debatt blant marxistiske økonomer om eksistensen (eller ikke-eksistensen) av et naturlig rentyenivå i Marx’ analyse. På den ene siden argumenterer Shaikh for at renten er banksektorens produksjonspris og at den likestilles med den bransjeoverskridende, allmenne profittraten, mens Fine på den andre siden hevder at begrepet naturlig rente ikke finnes noe sted i Marx’ analyse, og at profittraten i banksektoren har en tendens til å avvike fra den allmenne profittraten, hovedsakelig på grunn av visse særegenheter ved banksektoren, som for eksempel adgangsbarrierer.

Selv om et så komplekst spørsmål ikke kan løses i ett avsnitt, ser det ut til at begge tilnærmingene er riktige, om enn bare delvis. Til å begynne med synes Fine å ha rett i følgende: I den marxistiske analysen avhenger rentenivået utelukkende av tilbudet av og etterspørselen etter lånbar pengekapital (LMC). Siden LMC ikke er en vare, følger det logisk at det naturlige rentenivået ikke er forenelig med den marxistiske teorien. Dette betyr imidlertid ikke nødvendigvis at bankenes profittrate systematisk avviker fra den allmenne profittraten. Spesielt hvis dette begrunnes med banksektorens etableringshindringer, er det trolig et svakt argument, ettersom det ser ut til at tilsvarende (og kanskje enda sterkere) etableringshindringer finnes i andre sektorer. Men i hovedsak er det problematisk å fastsette en naturlig pris for en økonomisk kategori som utelukkende bestemmes av konkurransekreftene og ikke av et antall timer samfunnsmessig nødvendig abstrakt arbeid.

Til sist mente Marx at kausalitetspilen går fra realøkonomien til pengene, og ikke omvendt. I marxistisk politisk økonomi er renter en del av den totale merverdien. Sistnevnte skapes i produksjonssfæren. Derfor er den øvre grensen for rentenivået gitt av den øvre grensen for merverdien, nemlig av den allmenne merverdiraten. Når det gjelder dens nedre grense, så er den i teorien lik null, men for det meste utgjør den et positivt tall som avhenger av maktforholdene i kapitalistklassen og av institusjonelle forhold.

Forskjellene mellom Marx’ og borgerlige renteteorier

Den avgjørende forskjellen mellom Marx’ analyse og de borgerlige renteteoriene er at Marx ikke aksepterte begrepet naturlig rente. I bunn og grunn er den eneste reelle uenigheten mellom Keynes og den nyklassiske skolen at mens sistnevnte oppfatter likevekt som økonomiens naturlige tilstand, så hevdet førstnevnte at likevekt bare er en mulighet som sjelden blir en realitet uten aktiv statlig inngripen, på grunn av markedets iboende ustabilitet. Begrepet om et naturlig rentenivå finnes altså også i den » allmenne teorien», men det eksisterer som et unntak snarere enn som en regel.

Ved første øyekast kan det se ut til at Marx’ tilnærming har noe til felles med LFT, ettersom begge hevder at årsakssammenhengen begynner i realøkonomien og slutter med pengene. Ved nærmere ettersyn vil man imidlertid oppdage følgende forskjell mellom dem: Nyklassiske penger er et slør som bare fungerer som et byttemiddel. I det nyklassiske systemet tilpasses de monetære variablene passivt til de reelle, uten å ha noen som helst innvirkning på dem. For Marx var ikke dette tilfellet, for penger kan ikke være nøytrale, særlig siden de fungerer som kapital. Selv om Marx anerkjente at penger har visse frihetsgrader, endret han ikke sin oppfatning om produksjonssfærens forrang i en kapitalistisk økonomi. Hvis man utelater dette, kan man lett falle for finansialiseringsteorien.

Hovedforskjellen mellom LFT og den marxistiske renteteorien er imidlertid at kilden til lånbar kapital i førstnevnte er økonomiens beholdning av sparemidler. Marx mente tvert imot at den lånbare pengekapitalen består av uvirksomme penger som kapitalistene bevisst hamstrer i det produktive kapitalkretsløpet (av ulike grunner), og som deretter kanaliseres til bankene eller aksjemarkedet. Mens sparing er et uttrykk for reell formue, er uvirksomme penger bare en pengemengde som ikke brukes i kapitalkretsløpet.

Kjernen i denne tilsynelatende ubetydelige forskjellen er at bare Marx anerkjente at hamstring [«skatteoppsamling» i den norske oversettelsen av Marx’ Kapitalen, oa.] var en av pengenes hovedfunksjoner. I tillegg argumenterte han for at hamstring kan være årsaken til misforholdet mellom summen av salg og kjøp, og dermed til at Says lov bryter sammen. I motsetning til dette velger nyklassisk økonomi å ikke forholde seg til hamstring overhodet. Dette gir god mening med tanke på at den nyklassiske skolen (i likhet med klassisk politisk økonomi) aksepterer Says lov og er lojal overfor den dogmatiske troen på selvregulerende markeder. Hamstring og andre kilder til ustabilitet har åpenbart ingen plass i et teoretisk system der likevekt er like viktig som Koranen for muslimer og Bibelen for kristne.

Når det gjelder forskjellene mellom Marx og Keynes, mente sistnevnte, som allerede nevnt, at kausalitetspilen starter i pengesektoren og ender i realøkonomien. Og selv om vi aksepterer at MEC er den mest representative keynesianske lønnsomhetsindikatoren, avhenger den ikke av fundamentale forhold, det vil si av strukturelle kostnader, den totale merverdien og produktiviteten (som den marxistiske teorien om profittraten legger til grunn), men av forventninger til fremtidig etterspørsel. Den er derfor en kvalitativt annerledes variabel enn den marxistiske profittraten.

Hvis vi logisk viderefører Keynes’ argumentasjon ovenfor, vil det lede oss til den konklusjon at en kapitalistisk økonomi kan eksistere med høy lønnsomhet i et permanent tidsrom, så lenge reguleringsmyndighetene hindrer etterspørselen i å falle ved hjelp av lav rente. Denne oppfatningen er både teoretisk og empirisk problematisk. Hvis løsningen virkelig var så åpenbar, ville myndighetene allerede ha implementert den for å unngå systematiske og periodisk tilbakevendende lønnsomhetskriser. Den er også i strid med fakta, for under den siste krisen i 2007-08 var etterspørselen ganske høy. Det grunnleggende problemet vitnet her med sitt fravær.

Selv om argumentet om at pengesektoren bestemmer akkumulasjonsraten dukket opp igjen hos Keynes i en mer forkledd form, hadde det allerede gjort sin første opptreden på Marx’ tid. Marx kritiserte dette synet i Kapitalen og definerte det som «pengefetisjisme». Denne ideen har nylig gjenoppstått, denne gangen som teorien om finansialisering. Innsprøyting av ekstra penger i en grunnleggende svak økonomi er imidlertid like uholdbart som å utskrive Paracet til en pasient som lider av nedsatt blodtilførsel til hjernen. På samme måte som Paracet ikke kan løse, men bare forskyve pasientens problem, kan ikke pengene kurere en strukturelt usunn økonomi. Selv om myndighetene skulle sette ned renten, eller selv om de skulle trykke enorme mengder penger, vil ikke investeringene kunne komme seg dersom lønnsomheten i systemet er lav. Dessuten har myndighetene allerede prøvd begge løsninger, og resultatene har ikke vært tilfredsstillende. Det siste eksemplet var de kvantitative lettelsene. For noen måneder siden var Varoufakis – midt i sine utrolige svadautspill – raskt ute med å karakterisere kvantitative lettelser som den nye progressive pengepolitikken par excellence.[i] I dag har han på ny begynt å fordømme den, ettersom den inngår i politikken som visstnok skal ha «forgiftet Vestens penger».

Til slutt, i motsetning til Keynes som hevdet at renten bestemmes av tilbudet av og etterspørselen etter penger, hevdet Marx at den bestemmes av tilbudet av og etterspørselen etter lånbar pengekapital. På dette punktet støter to helt forskjellige teorier om penger mot hverandre. Selv om både marxistisk pengeteori og keynesiansk likviditetspreferanseteori aksepterer at bankene forvalter og låner ut penger, fungerer pengene først og fremst som kapital, for Marx. Dette er grunnen til at Marx oppfattet bankene som ekte kapitalistiske foretak som hovedsakelig er involvert i utlånsprosesser for å tjene penger, mens Keynes ikke klarte å overskride det nyklassiske synet på bankene som passive mellomledd som bare formidler penger til enkeltpersoner. Selv den keynesianske etterspørselen etter penger til spekulative formål skiller seg vesentlig fra den marxistiske forståelsen av pengenes funksjon som kapital.

Teorien om renter i artikkelen «La bankene brenne»

Nå som det nødvendige teoretiske rammeverket er på plass, er det mulig å besvare spørsmålet som ble reist innledningsvis.

I henhold til analysen i forrige avsnitt er det en keynesiansk tanke at det finnes et likevektsnivå på renteraten i pengemarkedet. Vi minner her om at for Keynes er renten en pengevariabel som bestemmes i pengemarkedet av samspillet mellom tilbudet av og etterspørselen etter likviditet. Det er imidlertid en subtil forskjell: Mens Keynes mente at ubalanse i pengemarkedet nærmest er normalen på grunn av systemets iboende ustabilitet, så skyldes dagens bankpanikk ifølge artikkelen regjeringers og sentralbankers politikk etter krisen i 2007-08, altså at disse har forvrengt et ellers velfungerende marked. Det samme gjelder krisen i 2007-08, som også presenteres som et resultat av en forstyrrelse, bare i en annen form.

Argumentet om at kriser er eksogene [tilfeldige, ikke nødvendige, oa.], gjentas litt mer elegant senere i artikkelen. Nærmere bestemt sier Varoufakis at det private banksystemet er designet for å være utrygt, og at det i seg selv ikke er i stand til å etterleve de ellers «ordnede markedene». Så mens det for Keynes (som i dag ikke lenger regnes for å være en av de mest venstreorienterte økonomene i den økonomiske tenkningens historie) er markedene som ikke fungerer som de skal, er det i artikkelen ikke markedene som er problemet, men institusjonene, i dette tilfellet bankene. Å forklare en økonomisk krise med årsaker utenfor systemet som sådan har alltid vært et av de viktigste kjennetegnene ved nyklassisk økonomisk analyse.

Antakelsene om likevekt og effektivitet i penge- og kapitalmarkedene og deres implikasjoner for likevektsrenten, har blitt trukket i tvil selv av de mest fremtredende borgerlige økonomer. To av de mest innflytelsesrike på dette feltet var arbeidene til nobelprisvinnerne i økonomi J. Stiglitz og R. Shiller om asymmetrisk informasjon og volatilitet i verdipapirpriser, som ikke kan forklares med hypotesen om effektive markeder (Efficient Market Hypothesis – EFH). Det er derfor nærliggende å stille følgende spørsmål: I en tid der selv systemets ledende teoretikere er tvunget til å innrømme at ubalanser i pengemarkedet og bankkriser ikke bare er forvrengninger i ellers velordnede markeder, hvor venstrevridd og radikalt er det da å hevde det motsatte?

La oss gå tilbake til 2008 og anta at reguleringsmyndighetene etter krisen hadde begynt å «stramme tøylene» til de private bankene i stedet for å fortsette å subsidiere dem og la dem gjennomføre sine spinkle forretningsmodeller. Ville dette vært nok til å forhindre det som fulgte, og til å opprettholde likevektsrenten?

Ingen bestrider at sentralbankene har makt til å påvirke markedsrentene i betydelig grad, først og fremst gjennom fastsettelsen av styringsrenten. Denne bestemmelsen er imidlertid ikke vilkårlig. Tvert imot må hver enkelt sentralbank, som forvalter av hele banksystemet, tilpasse seg de skiftende markedsforholdene, for hvis den ikke gjør det, vil de private bankene komme i fare. Her er det nok å tenke på hvilke konsekvenser det ville få for økonomien og bankene hvis sentralbanken ikke besluttet å «kutte» i billige penger for å forhindre en total kollaps under krisen, og tilsvarende hvis den ikke hevet renten i perioder med stor etterspørsel etter lån og verdipapirer, for å holde størrelsen på den finansielle «boblen» innenfor relativt håndterbare grenser.

Det ser derfor ut til at sentralbankens styringsrente avhenger av tilbudet av og etterspørselen etter lånbar kapital, som igjen avhenger av den gjennomsnittlige lønnsomheten i økonomien. Hvis for eksempel profittraten er lav, vil dette føre til en nedgang i etterspørselen etter lån (dette er hovedsakelig lån som finansierer produktive investeringer) og en økning i tilbudet av lånbar kapital, ettersom en stadig større del av pengene blir stående uvirksomme i mangel av lønnsomme investeringsplaner. Derfor vil de ledige pengene strømme inn i banksystemet på jakt etter høyere avkastning. I en slik situasjon er sentralbanken nødt til å sette ned styringsrenten. Det motsatte vil skje i perioder med høykonjunktur og høy lønnsomhet.

Selv om sentralbankene har en viktig institusjonell rolle, kan de ikke fullstendig kontrollere renteutviklingen. Rentenivået etter 2008 var derfor ikke et resultat av sentralbankens spesielle sympati for private banker. Det var snarere et resultat av den lave lønnsomheten i verdensøkonomien. Ser man på de empiriske bevisene, finner man at rentene etter hver eneste store systemkrise (og ikke bare etter krisen i 2007-08), følger en fallende trend, og at det bevisst skapes skjøre bankmodeller for å gjenopprette investeringene.

Til slutt: Synspunktet om at det bare finnes én rente i markedene er en overforenkling. I et så usikkert økonomisk miljø der avkastningen på aktiva, aksje- og derivatpriser, kredittvurderinger, lån- og obligasjonsspredningen, endrer seg nesten hver time, er forandringene det eneste som er konstant. Dermed har de kvalitativt ulike avkastningene i markedene en tendens til å divergere mer og mer. Selv Tobin, en prisvinnende økonom som neppe kan kalles en radikal sosialist, bekreftet denne oppfatningen da han bygde en økonomisk modell med mange finansielle aktiva og tilhørende avkastninger.

DIMITRA-prosjektet – eller trollmannen fra OZ på nye eventyr

Basert på sin «velbevandrede» teoretiske analyse går Varoufakis videre til sin store spesialitet: å legge frem politiske forslag som beveger seg i science fiction-universet. DIMITRA-prosjektet er hans siste kreasjon.

Som alltid preget av «kreativ tvetydighet» (dvs. analytisk kaos og politisk eventyrlyst) pendler forslaget mellom (a) et offentlig gjeldsoppgjørssystem og (b) et digitalt PPP-system (offentlig-privat samarbeid).

DIMITRA-planen foreslår å opprette en digital lommebok (dvs. en innskuddskonto) for alle inbyggere i sentralbanken. Sistnevnte vil være en slags gratis bankkonto som gjør det mulig for innbyggerne å spare og gjøre transaksjoner uten kostnader (dvs. uten gebyrer osv. som i private banker).

I den utstrekning dette systemet er begrenset til gjeldsoppgjør, kan det foretas automatiske motregninger for transaksjoner med staten. Her oppstår det to problemstillinger. For det første kan den automatiske motregningen av gjeld og betalinger med staten forenkles av det greske skattekontoret ved hjelp av et bedre system enn det nåværende. Men for det andre, og viktigst av alt, forvandler Varoufakis’ science fiction sentralbanken fra å være en statsbank til å bli en forretningsbank (siden den tar imot innskudd fra innbyggerne). Dette er en skjønnlitterær konstruksjon i kapitalismen – i likhet med de proudhonske dagdrømmene om en «folkebank». Sentralbanken (enten den er privat eller offentlig eid) har i kapitalismen en balanse (dvs. kostnader og inntekter) og den oppnår en profitt. Den håndterer statens transaksjoner (selv om mange av dem de siste tiårene har blitt overlatt til private banker). Forretningsbanker (private eller offentlige) gjennomfører alle transaksjoner mellom innbyggerne. I hovedsak påtar de seg imidlertid – selvfølgelig mot betaling – å samle inn ubrukte likvide midler og kanalisere dem inn i kapitalistisk forretningsvirksomhet. Denne «arbeidsdelingen» er grunnleggende for at det kapitalistiske systemet skal fungere. Den kan ikke oppheves ettersom den tredje av kapitalens hovedfraksjoner (den produktive, den kommersielle og den monetære) i så fall i praksis ville bli opphevet. Det finnes ingen kapitalisme uten disse tre hovedkategoriene.

Disse motsetningene og fiksjonene kommer enda tydeligere til syne i Varoufakis’ digitale-finansielle PPP. I dette tilfellet består borgernes innskuddskontoer av digital valuta. Varoufakis blander dette sammen med kryptovaluta – bare for å krydre det hele litt mer. Det er helt meningsløst: den digitale valutaen er en statlig valuta, i motsetning til kryptovalutaer, som er private «valutaer» (dvs. redskaper for spekulasjon og svindel). Mange sentralbanker er faktisk i ferd med å utvikle digitale valutaer. Men de har ikke til hensikt å ta imot innskudd fra publikum, dvs. å sette forretningsbankene ut av spill. I stedet foreslår Varoufakis’ science fiction å gjøre det slik at innbyggerne kan foreta transaksjoner med denne «lommeboken» av digitale selder i sentralbanken. Varoufakis hevder feilaktig at dette ikke vil ha noen kostnader. Sentralbanken har kostnader og må ha inntekter til å dekke dem. I Varoufakis’ fiksjon trengs det dessuten inntekter for at sentralbanken skal kunne kjøpe (og distribuere gratis!!!!) offentlige goder. Hvor skal disse inntektene komme fra? En mulig løsning er enten fra en avgift, eller at sentralbanken betaler en rente som er lavere enn inflasjonen (dvs. at innbyggerne betaler en kostnad for å garantere innskuddene).

Det er her partnerskapet med privat sektor kommer inn i bildet. Hvis innbyggerne ønsker høyere avkastning, kan de gå til private banker, men der vil det sannsynligvis ikke være noen garanti for noen del av innskuddene (slik forretningsbankene har i dag). Her kaster Varoufakis av seg den keynesianske løvefrakken og ikler seg den østerrikske nyliberalismens frakk. I bunn og grunn er de private bankene i fiksjonen hans identiske med investeringsbankene (de som hans keynesianske venner utpekte som hovedårsakene til krisen i 2007-08).

Det første man legger merke til ved dette forslaget, er dets begrensede radikalitet, ettersom det bare går ut på å erstatte det nåværende private og utbyttende banksystemet med et nytt og mer rettferdig system, der de private bankene vil fortsette sin normale virksomhet, mens sentralbanken får det avgjørende ordet. Artikkelen våger ikke engang å foreslå en fullstendig nasjonalisering av bankene, selv innenfor det kapitalistiske systemet, for ikke å snakke om en sosialisering under sosialismen. Det er verdt å nevne at heller ikke ideen om å oppløse private banker er helt ny og innovativ. De viktigste tilhengerne var de østerrikske økonomene, som ingen kunne kalle radikale.

Enda viktigere er det at forslaget ovenfor går glipp av følgende poeng. I kapitalismen er bankvesenet bare nok en lønnsom virksomhet som, i likhet med alle andre, tar sikte på profitt og ikke bryr seg om å tilfredsstille menneskelige behov. Dette gjelder enten vi snakker om private banker eller sentralbanken. Formålet med banksystemet er å redusere de ulike kostnadene i produksjonskretsløpet og bidra til å øke akkumulasjonen ved å konsentrere og deretter omdanne en betydelig del av pengene til pengekapital. For de nyttige tjenestene bankene yter til systemet, blir de (ofte sjenerøst) belønnet med en del av merverdien. Kort sagt: banksystemet i kapitalismen tjener og legger til rette for den utvidede reproduksjonen av kapitalen i alle dens former.

Siden sentralbanken er den sentrale aktøren i et slikt system, er det naturlig at den ikke kan skille seg vesentlig fra det. Sentralbankene ble opprettet etter det private bankvesenet, og i likhet med sistnevnte ble de ikke påtvunget av metafysiske krefter utenfor systemet, og de ble heller ikke «oppfunnet» ut av intet av noen genier, men de var et produkt av økonomisk nødvendighet. Denne nødvendigheten ligger i den avgjørende viktigheten av at det finnes en storbank som sentralt administrerer og kontrollerer hele det private banksystemet og sørger for at det fungerer som det skal. Det siste er uløselig knyttet til maksimeringen av bankprofitten.

I denne sammenhengen «kollapser» ideen om å bruke sentralbankens inntekter til å kjøpe offentlige goder, selv om sentralbanken skulle generere tilstrekkelige inntekter gjennom sin virksomhet. Dessuten har historisk erfaring allerede vist at selv ikke den mest egalitære borgerlige stat (for ikke å snakke om en kapitalistisk sentralbank) noensinne har brukt sine inntekter utelukkende til slike formål.

La oss nå anta at vi utelater alt det ovenstående, sammen med bruken av begrepet «borger», slik at inndelingen av samfunnet i klasser forsvinner, og vi antar at det økonomiske regimet som foreslås i artikkelen vil begynne å gjelde i vår økonomi fra og med i morgen. Hvordan skal den grunnleggende motsetningen mellom kapital og arbeid (eller rik og fattig, om man foretrekker det) løses? Pengene som stammer fra utbyttingen av de «fattige», og som er tjent av de «rike», vil ikke lenger bli hamstret i private banker og vil ikke skifte hender ved hjelp av sistnevnte. De vil bli oppbevart i en sentralbank og sirkulere ved hjelp av bankens egen formidling. Hvis transaksjonskostnadene reduseres, er det dessuten mest sannsynlig at profittmassen vil øke mer enn de fattiges inntekter.

Så lenge «velstående borgere» fortsatt kan velge hva de vil gjøre med pengene sine, vil de nesten helt sikkert se seg om etter alternative kilder til lønnsomme investeringer, selv om pengene er sikret i offentlige registre. En av disse kildene kan være de private bankene. Siden de velstående «borgerne» har mulighet til å investere i private finansinstitusjoner og oppnå en betydelig gevinst, er det uansett ganske vanskelig (om ikke umulig) for dem å velge hamstring i stedet og nøye seg med en avkastning nær null. Dermed vil de private bankene gjenoppbygge seg selv før de i det hele tatt rekker å kollapse.

DIMITRA-prosjektet er preget av selvmotsigende logikk. I teorien er det definert som et enkelt verktøy som skal redusere transaksjonskostnader, men i praksis innfører det gjennom bakdøren en mekanisme for selvstendig pengeskaping på nasjonalt nivå. Det siste kommer tydelig frem i følgende avsnitt:

«Med DIMITRA vil staten ved å trykke på noen få knapper kunne kreditere LPD-kontoene til bestemte sosiale grupper, f.eks. funksjonshemmede, minstepensjonister, arbeidsledige osv. og på den måten få bukt med fiskal struping og dermed gjenvinne en viss grad av fiskal frihet.»

Gjennom DIMITRA vil pengene ikke bare bli overført fra en konto til en annen uten kostnader, men det vil gi Hellas rett til å føre sin egen økonomiske politikk

Det er et velkjent faktum at det andre alternativet er uoppnåelig (i hvert fall i dag), siden Hellas som medlem av eurosonen ikke har den minste mulighet til å føre en uavhengig finans- eller pengepolitikk. Den europeiske sentralbanken har full kontroll over midlene som tilføres Hellas (som har vært frosset i flere år på grunn av memorandaene som Varoufakis selv har undertegnet), samtidig som den overvåker det greske private banksystemet gjennom ulike regulatoriske bestemmelser.

Hvis vi får rett til å trykke våre egne penger, vil det derfor automatisk føre til at vi går ut av eurosonen. Så følgende bør avklares. Går teksten endelig inn for at Hellas skal gå ut av eurosonen, eller argumenteres det for at Hellas må forbli innenfor eurosystemet, men med lavere transaksjonskostnader og samtidig uten egen valuta?

Varoufakis bør endelig gjøre det klart for det greske folket, uten å bruke pseudovitenskapelig terminologi, om DIMITRA betyr en exit fra eurosonen eller om det bare er en liten endring av vårt nasjonale banksystem som ikke krever at vi innfører en nasjonal valuta. Det er ikke mulig å støtte to teser som motsier hverandre.

I det andre tilfellet (dvs. opprettelsen av et betalingssystem innenfor eurosonen) oppstår det ytterligere problemer.

Vi antar at DIMITRA virkelig er «en elektronisk plattform for å gjennomføre transaksjoner i stedet for å betale bankene». Det er en handelsplattform, ikke en valuta! «Vi har ingen planer om å forlate euroen, men vi er klare til å lovfeste alt som trengs for å få samfunnet og landet på fote igjen».

Så lenge Hellas fortsatt er en del av eurosonen, vil både utlåns- og innskuddsrenten i det greske banksystemet bestemmes av EURIBOR, akkurat som i dag, noe som betyr at selv om den greske sentralbanken skulle ønske å fastsette en eksogen innskuddsrente etter eget skjønn (direkte eller indirekte), vil den ikke kunne gjøre det, med mindre eurosonen tillater det.

Litt lenger ned i artikkelen dukker det opp en ny, like viktig selvmotsigelse, som gjelder de økonomiske komponentene i DIMITRA i forbindelse med en nasjonal valuta. I teksten står det at:

«DIMITRA sikrer deg skattefritak som tilsvarer en høyere rente enn det banken din tilbyr deg».

Samtidig står det følgende i artikkelen «La bankene brenne»:

«Sentralbanken kan også bruke moderne digital skybasert teknologi til å tilby gratis digitale transaksjoner og sparing til alle, og nettoinntektene kan brukes til å betale for viktige offentlige goder.»

Hvis begge forslagene er sanne, betyr det at sentralbanken vil få inntekter fra innbyggernes innskudd, slik at de kan ta ut en betydelig større sum penger når de selv ønsker. Samtidig vil staten få betydelige utgifter, siden den må kjøpe offentlige goder for å kunne tilby dem til innbyggerne.

Uten spesielle kunnskaper om økonomi er det lett å forstå at en slik forretningsmodell ikke er bærekraftig i det kapitalistiske systemet, enten den implementeres av statseide eller private bedrifter. For å si det enkelt: Forestill deg et selskap som utelukkende henter kapital fra aksjonærene, som det betaler et tilstrekkelig høyt utbytte til, uten selv å gjøre forretninger for å dekke differansen mellom det totale utbyttet og den opprinnelige kapitalplasseringen. Det er åpenbart at en slik virksomhet vil bli lagt ned før den i det hele tatt kommer i gang.

Men la oss hoppe over denne selvmotsigelsen og anta at modellen ovenfor er økonomisk levedyktig. Ifølge teksten:

«Dermed vil den delvise overføringen av penger til DIMITRA gi bankene insentiver til å redusere gebyrene, øke innskuddsrentene og generelt slutte å utbytte sine små innskuddskunder.»

På grunn av DIMITRAs mer attraktive avkastning vil sentralbanken nemlig ta kundene til de private bankene og få en større markedsandel. Dermed vil de private bankene bli tvunget til å heve innskuddsrentene og senke gebyrene. På denne måten vil imidlertid bankenes profittrate falle under den gjennomsnittlige profittraten i økonomien.

Men så lenge det er kapitalistisk konkurranse, vil kapital stadig flyttes fra bransjer med lavest lønnsomhet til bransjer med høyest lønnsomhet i jakten på større avkastning. I dette tilfellet vil det derfor skje en massiv desinvestering fra banksektoren. Resultatet er at innskuddsrentene vil gå tilbake (og det ganske snart) til sitt opprinnelige nivå.

Poenget er at det i et fritt marked ikke finnes noen sektor som konsekvent tar ut en høyere eller lavere profitt enn gjennomsnittet. Selv om staten påvirker konkurransen, er regelen at profittratene i alle individuelle sektorer på lang sikt beveger seg mot hverandre.

Konklusjoner

For det meste foregår den offentlige debatten med rop, slagord, fornærmelser og appeller til følelser. I et miljø av politikere og karrieremennesker som bygger sine navn og formuer på folkets bekostning, er vitenskapelige argumenter og konstruktiv uenighet sjeldne.

Hovedkonklusjonen i teksten ovenfor er at meningene som kommer til uttrykk i artikkelen «La bankene brenne», samt de tilhørende politikkforslagene, fra et vitenskapelig synspunkt utgjør en blanding av borgerlige system-ukritiske teorier, på grunnlag av nykeynesiansk tankegods (høyrekeynesianisme), med sterke innslag av både nyklassisk og østerriksk økonomisk tenkning, særlig på enkelte punkter. Den overordnede tankegangen er at ordnede markeder kan eksistere i kapitalismen, så lenge de ikke hindres av ulike forstyrrelser, for eksempel klassediskriminerende reguleringsmyndigheter eller grådige og korrupte private banker. For å unngå disse hindringene foreslås det et såkalt folkevennlig banksystem med sentralbanken som ryggrad, som vil sameksistere harmonisk med private finansinstitusjoner.

I motsetning til dette mener vi at det ikke finnes og aldri vil finnes ordnede markeder der begge samfunnsklasser er vinnere. I det eksisterende sosioøkonomiske systemet vil bankene alltid være profittdrevne kapitalistiske foretak, mens sentralbanken vil bidra til at de når sine mål. Hoved-dilemmaet er derfor ikke den optimale formen for bankdrift innenfor kapitalismen, men å velge hvorvidt det skal være privat eierskap i bankene eller om de skal være underlagt sosial kontroll, noe som selvsagt forutsetter en revolusjonær endring av samfunnet.

Men det siste er ikke en sak for system-«frelsere» som Varoufakis eller hans politisk sultne pseudo-venstreorienterte medløpere. Det er en oppgave for arbeiderklassen og den revolusjonære venstresiden – den eneste venstresiden som er navnet verdig.

[i]https://mera25.gr/gianis-varoufakis-mia-nomismatiki-politiki-pou-tha-anakoufize-tin-pleiopsifia-edo-kai-tora/