Götz Rohwer und Andreas Behr vertauschen Ursache und Wirkung: Die Instabilität der Finanzmärkte treibt die Staatsschulden nach oben, nicht umgekehrt. Eine Replik. Götz Rohwer und Andreas Behr behaupten in Ihrer Replik auf einen Beitrag von Paul Steinhardt, dass die Modern Monetary Theory (MMT) gewisse Implikationen einer zusätzlichen staatlichen Verschuldung verschweigen würde. Zu Unrecht. Auch einige ihrer Thesen halten einer detaillierten Überprüfung nicht stand. Dies liegt im Wesentlichen daran, dass die Autoren die Transaktionen zwischen Staat, Zentralbank und Privatsektor in einer sehr verkürzten Form darstellen, die Ihrer Argumentation in die Hände spielt. Die Finanzierungsfrage Zunächst möchte ich auf den Streit zwischen Steinhardt und Rohwer/Behr bzgl. der

Topics:

Michael Paetz considers the following as important: Geldsystem

This could be interesting, too:

Joachim Nanninga writes Ausgabeprogramme und die Sorge um das Demokratiedefizit

Joachim Nanninga writes Acht Fragen aus Sorge um die staatlichen Ausgabeprogramme

Götz Rohwer writes Banken und die Finanzierung von Staatsschulden

Paul Steinhardt writes Geld aus der Druckerpresse = Inflation?

Götz Rohwer und Andreas Behr vertauschen Ursache und Wirkung: Die Instabilität der Finanzmärkte treibt die Staatsschulden nach oben, nicht umgekehrt. Eine Replik.

Götz Rohwer und Andreas Behr behaupten in Ihrer Replik auf einen Beitrag von Paul Steinhardt, dass die Modern Monetary Theory (MMT) gewisse Implikationen einer zusätzlichen staatlichen Verschuldung verschweigen würde. Zu Unrecht. Auch einige ihrer Thesen halten einer detaillierten Überprüfung nicht stand. Dies liegt im Wesentlichen daran, dass die Autoren die Transaktionen zwischen Staat, Zentralbank und Privatsektor in einer sehr verkürzten Form darstellen, die Ihrer Argumentation in die Hände spielt.

Die Finanzierungsfrage

Zunächst möchte ich auf den Streit zwischen Steinhardt und Rohwer/Behr bzgl. der Verwendung des Begriffs der ››Finanzierung‹‹ eingehen. MMT-Ökonomen weisen zurecht daraufhin, dass das Geld, welches die Regierung ausgibt, immer Zentralbankgeld ist. Dabei handelt es sich um Guthaben auf dem Konto der Zentralbank (sogenannte Reserven).

Dass diese technisch eindeutige Tatsache durch politische Regeln restringiert werden kann, wie Paul Steinhardt zu Recht erklärt, ist unter MMT Vertretern unbestritten. Wenn die Politik Gesetze erlässt, nach denen eine Regierung nur dann Zentralbankgeld ausgeben darf, wenn sie zuvor Guthaben auf dem Konto der Zentralbank gesammelt hat, muss ein Staat sich dieses Guthaben zunächst durch Verkäufe von Staatsanleihen an Banken besorgen (sofern die Steuereinnahmen nicht ausreichen). Dies ändert aber nichts daran, dass alle Ausgaben der Regierung vollumfänglich mit Zentralbankgeld getätigt werden, dass nur von der Zentralbank geschaffen werden kann.

Rohwer/Behr behaupten aber, dass Banken unter gewissen Umständen gar kein Zentralbankgeld bräuchten, um einem Staat Geld zu leihen. Wenn die Regierung die Reserven, die sie von den privaten Banken leiht, sofort wieder ausgibt, werden diese nämlich direkt wieder in den Bankensektor zurückgelangen. Am Ende des Tages benötige der Bankensektor also gar keine zusätzlichen Reserven und könne die Staatsanleihen durch selbst geschöpftes Giralgeld erlangen.

Dies ist eine ausgesprochen eigenwillige Interpretation. Zunächst einmal sagen Rohwer/Behr selber, dass die Banken die Reserven, die sie dem Staat geliehen haben, wieder zurückbekommen. Offensichtlich war also auch in ihrer Darstellung Zentralbankgeld für diesen Vorgang notwendig. Selbst wenn sich am Ende des Tages die Reservemenge im Bankensektor nicht geändert hat, weil der Staat das geliehene Zentralbankgeld sofort wieder ausgibt, muss der Bankensektor innerhalb des Tages Reserveguthaben besitzen, um den Kauf der Staatsanleihe durchführen zu können. Hat eine Bank zum Zeitpunkt der Überweisung diese Reserveguthaben nicht, so benötigt sie einen Innertageskredit der Zentralbank, um den Kauf durchzuführen. Ohne Zentralbankgeld ist der Kauf von Staatsanleihen nicht möglich. Dass Banken in der Regel problemlos einen Innertageskredit von der Zentralbank bekommen, ändert nichts an dieser Tatsache.

Dass die Banken sich ››mittels ihres Giralgeldes in den Besitz der Staatsanleihen gebracht‹‹ hätten, ist daher falsch. Zu keinem Zeitpunkt dieses Vorgangs haben die Banken der Regierung Einlagen gutgeschrieben. Das Giralgeld entsteht auch erst am Ende des Vorgangs durch die Ausgabe des Staates, weil Guthaben auf privaten Bankkonten durch diese Ausgabe erhöht werden. Erst durch die Zahlungen der Regierung sind also zusätzliche Einlagen entstanden. Wie sollen die Banken aber mit Giralgeld in den Besitz einer Staatsanleihe gekommen sein, welches erst nach dem Verkauf dieser Anleihe erzeugt wurde?

Reserven und der Zahlungsausgleich zwischen Banken

Sollten die Ausgaben des Staates im Laufe eines Tages den Anleiheverkäufen (zzgl. Steuereinnahmen) des gleichen Tages entsprechen, so benötigt der Bankensektor, wie Rohwer/Behr richtig erklären, am Ende des Tages keine zusätzlichen Reserven (im Vergleich zum Vortag). Der Innertageskredit kann dann mit den vom Zentralbankkonto des Finanzministeriums zurückerhaltenen Reserven beglichen werden und die Reservemenge hat sich nicht verändert. Alle MMT-Vertreter würden hier nickend zustimmen. Warum Rohwer/Behr davon ausgehen, hier etwas entdeckt zu haben, dass nicht schon zigfach von Vertretern der MMT in exakt dieser Weise erklärt wurde, ist schwer nachzuvollziehen.

Dass ››Reserven nur erforderlich [wären], um Ungleichgewichte zwischen den beteiligten Banken auszugleichen‹‹, ist zudem ein typischer Trugschluss der Verallgemeinerung. Was für eine einzelne Bank stimmt, gilt nicht für den Bankensektor. Da die gesamten Reserveguthaben des Bankensektors sich nicht verändert haben, muss ein Verlust von Reserven einer Bank (die getätigten Überweisungen übersteigen die empfangenen) zwingend logisch exakt den zusätzlichen Reserven aller anderen Banken entsprechen (die empfangenen Überweisungen übersteigen die getätigten). Sofern die Banken sich untereinander vertrauen, können sie ihren Zahlungsausgleich also problemlos selber gestalten, indem sie sich gegenseitig Reserven auf dem Interbankenmarkt stunden bzw. verleihen. Sofern der Interbankenmarkt funktioniert, werden die Banken dies auch tun, weil die Kredite bei der Zentralbank in der Regel teurer sind als die Kredite im Interbankenmarkt.[i]

Wenn eine einzelne Bank am Ende des Tages nicht genügend Reserveguthaben hat, um ihre Innertageskredite bei der Zentralbank zurückzuzahlen, hat sie zwei Möglichkeiten Reserven zu bekommen. Sie kann einen besicherten Übernachtkredit bei der Zentralbank nehmen oder sich Reserven von einer anderen Bank leihen (häufig nicht besichert). Letzteres bezeichnet man als Interbankenkredit. Banken, die am Ende des Tages hingegen ein Guthaben auf ihrem Zentralbankkonto aufweisen, bekommen von der Zentralbank einen Einlagenzins auf ihre Reserveguthaben, der unter dem Kreditzins der Zentralbank liegt.

Banken mit Reservebedarf würden selbstverständlich gerne Zentralbankgeld zu einem Zins leihen, der unter dem Kreditzins der Zentralbank liegt. Banken mit Reserveüberschüssen würden hingegen gerne einen höheren Zins für ihre Reserven erhalten als sie von der Zentralbank bekommen. Daher einigen sich die Banken im Interbankenmarkt auf einen Zins, der zwischen Kredit- und Einlagenzinsen der Zentralbank liegt. Diese beiden Zinsen stellen daher die Ober- und Untergrenze im Interbankenmarkt dar, weil keine Bank einen Kredit zu einem Zins vergeben würde, der unter dem Zins liegt, den sie ohnehin risikofrei von der Zentralbank bekommt und ebenso keine Bank einen Kredit zu einem Zins aufnehmen würde, der über dem Angebot der Zentralbank liegt.

Solange sich die Reservemenge im Interbankenmarkt nicht ändert – und das war die Annahme in dem Beispiel von Rohwer/Behr – können die Banken ihren Zahlungsausgleich völlig unabhängig von irgendwelchen individuellen Ungleichgewichten eigenständig vollziehen. Solange die Banken sich vertrauen, wäre alles andere irrational.

Spekulative Wettgeschäfte aufgrund von staatlichen Ausgaben?

Mit folgendem Absatz stellen Rohwer/Behr dann einen Zusammenhang zwischen den staatlichen Ausgaben und spekulativen Wettgeschäften von Banken her:

››Diese Schlussfolgerung ist auch dann richtig, wenn die Banken die von der Zentralbank geliehenen Reserven nicht oder nur teilweise zurückzahlen, so dass sich die Menge der Reserven erhöht hat. Denn der Zuwachs an Reserven wird dann von den Banken für Transaktionen verwendet, die mit der Finanzierung von Staatsausgaben nichts zu tun haben (z.B. für spekulative Wettgeschäfte mit Derivaten).‹‹

Zunächst einmal hat der Anstieg der Reservemenge in diesem Beispiel rein gar nichts mehr mit den Ausgaben der Regierung zu tun. Die Autoren sagen ja selber, dass es am Ende des Tages keiner zusätzlichen Reserven bedarf, wenn die Regierung die Reserven, die sie aus dem Verkauf von Staatsanleihen erhält, direkt wieder ausgibt. Die Reservemenge im Bankensektor steigt also offensichtlich nicht, weil der Staat sich verschuldet hat, sondern weil die Banken sich Reserven bei der Zentralbank geliehen haben. Es erschließt sich nicht, warum die Banken diese erst der Regierung leihen müssten, bevor sie diese für andere Zwecke verwenden können.

Zudem ist es nicht selbstverständlich, dass die Zentralbank einen solchen Anstieg der Reserven zulassen wird. Da die Zentralbank den Zins im Interbankenmarkt steuert, wird sie einen Reserveüberschuss der Banken wieder reduzieren müssen, sofern dieser zu einem sinkenden Zins für Interbankenkredite führt. Aufgrund der zusätzlichen Reserven werden einige Banken mit Reserveguthaben nun nicht genügend Banken finden, die diese leihen wollen, und bereit sein, Interbankenkredite zu einem geringeren Zins zu vergeben. Der Zentralbank bliebe dann nichts Anderes übrig als die zusätzlichen Reserven wieder ››einzusammeln‹‹, z.B. indem sie den Banken Wertpapiere verkauft und im Gegenzug die Reservegutschriften der Banken reduziert.

Der Bankensektor benötigt keine zusätzlichen Reserven, um Wertpapiere zu kaufen

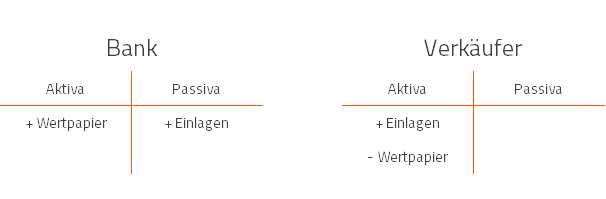

Auch die Behauptung, dass der Bankensektor zur Durchführung spekulativer Wettgeschäfte zusätzliche Reserven verwenden würde, ist schlicht falsch. Banken können spekulative Wertpapiere mit ihrem selbstgeschöpften Giralgeld ankaufen, sofern der Kunde bei der eigenen Bank sein Konto hat. Dem Verkäufer eines Wertpapiers wird der entsprechende Betrag einfach auf seinem Konto gutgeschrieben:

Sollte der Verkäufer sein Konto bei einer anderen Bank führen oder sollten zwei Banken miteinander Wertpapiere handeln, muss gegebenenfalls wieder ein Ausgleich über Reservegutschriften erfolgen. Wie zuvor gilt aber auch hier: Der Reserveverlust der einen Bank entspricht dem Reservezulauf der anderen. Es sind also keine zusätzlichen Reserven für den Zahlungsausgleich im Bankensektor notwendig. Die Banken können sich theoretisch gegenseitig Wertpapiere abkaufen bis sie blau im Gesicht werden, ohne dass der Bankensektor hierfür zusätzliche Reserven benötigen würde. Ironischerweise trifft hier genau das zu, was Rohwer/Behr selber in ihrem Beispiel zu Beginn ihres Artikels anführen: Die Reservemenge ändert sich nicht, weil die Reserven im Bankensektor verbeiben.

Sollten am Ende eines Tages tatsächlich nicht genügend Reserven vorhanden sein, damit die Banken ihren Zahlungsausgleich vollziehen können, würde dies sicher nicht an den Wertpapierkäufen liegen, sondern daran, dass der Bankensektor Transaktionen mit Staat oder Zentralbank durchgeführt hat, welche zu einer Reduktion der Reserven geführt haben. Wenn die Banken dann versuchen, voneinander Reserven zu leihen, die nicht in ausreichender Menge vorhanden sind, wird dies den Interbankenmarktzins in die Höhe treiben.

In einer solchen Situation wird die Zentralbank ihnen die fehlenden Reserven wieder zur Verfügung stellen, damit der Zins im Interbankenmarkt konstant bleibt. Entweder kauft sie dann Anleihen der Banken an oder sie stellt die benötigte Menge Reserven über ihre Kreditfazilität zur Verfügung.

Ursache und Wirkung

Dies bedeutet nicht, dass die spekulativen Geschäfte von Banken unproblematisch seien. Wenn alle Banken gleichzeitig Wertpapiere kaufen, werden sie die Kurse nach oben treiben. So entstehen Kursgewinne aufgrund sich selbst erfüllender Erwartungen und Blasen an Finanzmärkten, deren Zusammenbrüche Krisen verursachen können.

Sicher beeinflusst dies auch die Ungleichheit. Das Problem in diesem System sind aber nicht per se die Banken und schon gar nicht die Staatschulden. Es ist ein deregulierter Finanzmarkt, auf dem z.B. Kredite als verbriefte Wertpapiere an sogenannte ››Schattenbanken‹‹ (Geldmarkt- und Investmentfonds etc.) weiterverkauft werden.

Verbriefungen führen dazu, dass Banken die Verantwortung für ihre Kredite nicht mehr selbst tragen müssen und deswegen die Kreditwürdigkeit ihrer Kunden nicht sorgfältig prüfen. Finanzunternehmen, die keine Banken sind, wie Investmentbanken, haben zwar keine Lizenz zum Gelddrucken, werden deswegen aber auch schwächer kontrolliert. Solche Finanzinstitute – wie auch herkömmliche Banken – spekulieren mit einem großen Anteil von Fremdkapital (Kredithebel, engl. leverage) und besonders riskanten Finanzprodukten. Ihre Verbindlichkeitsstruktur ist in der Regel nicht nachhaltig und der Zusammenbruch ihrer Geschäftsmodelle war die Ursache nahezu aller größeren Finanzkrisen der jüngeren Zeit. Dies wurde insbesondere von Hyman Minsky ausführlich beschrieben.

Diese Finanzkrisen führen regelmäßig zu steigender Arbeitslosigkeit, weshalb durch sinkende Steuereinnahmen das Defizit und die Verschuldung des Staates nach oben schießen. Die Autoren vertauschen daher Ursache und Wirkung: Die Instabilität der Finanzmärkte treibt die Staatsschulden nach oben, nicht umgekehrt. Dies wird besonders deutlich, wenn man einen Blick nach Japan wirft: Der NIKKEI Index liegt trotz japanischer Rekordverschuldung (mehr als 200 % des BIPs) heute bei weniger als 23.000 Punkten, betrug im Dezember 1989 – aufgrund einer Aktien- und Immobilienmarktblase – aber fast 40.000. Die hohen Staatsausgaben sind offenbar nicht die treibende Kraft der Börsenkurse.

Fehlende Gewinnmöglichkeiten

Banken (wie Nichtbanken) können beim Ankauf spekulativer Wertpapiere aber auch Verluste erleiden, wenn sich die Kurse nicht in die erwartete Richtung bewegen. Daher haben sie trotz ihrer besonderen Fähigkeit zur Geldschöpfung einen gewissen Anreiz vorsichtig zu agieren. Spätestens seit der Finanzkrise begünstigen die Zustände im Euro-Raum aber spekulative Geschäfte des Bankensektors.

Die Zentralbank hat im großen Umfang Wertpapiere aufkaufen müssen, um die Kurse dieser Papiere zu stabilisieren. Sie tat dies, um einen Zusammenbruch des Finanzsystems abzuwenden, weil diese Wertpapiere als Sicherheiten im Kreditgeschäft verwendet werden. Wer kurzfristige Kredite mit Wertpapieren besichert hat, wird diese nicht erneuern können, wenn die Sicherheiten plötzlich nichts mehr wert sind. Zudem werden diese Sicherheiten auch im Kreditverkehr zwischen Zentralbank und privatem Bankensektor verwendet. In dieser Situation muss die Zentralbank so handeln, um eine Kettenreaktion zu verhindern.

In der Folge ist der Reserveüberschuss im Bankensektor stark angestiegen und der Zins im Interbankenmarkt auf den Einlagenzins der Zentralbank gesunken, welcher seit dem 11. Juni 2014 negativ ist. Der Bankensektor besitzt nun eine sehr große Menge von Reserven, die er weder benötigt noch reduzieren kann. Zudem muss er für sie nun einen Zins zahlen (statt einen zu erhalten). Hierdurch sind die Kosten der Banken gestiegen, weshalb diese wieder Kontoführungsgebühren eingeführt haben und inzwischen auch für hohe Einlageguthaben ihrer Kunden einen Zins verlangen.

Zudem bringt das Kreditgeschäft der Banken derzeit wenig Gewinne ein, weil es aufgrund der schlechten wirtschaftlichen Entwicklung kaum kreditwürdige Kreditnehmer gibt. Banken müssen in dieser Situation zwangsläufig nach anderen Wegen suchen, Gewinne zu erzielen, um die gestiegenen Kosten zu decken. Daher steigen sie vermehrt in spekulative Geschäfte ein. Der Grund hierfür sind aber weder höhere Staatsausgaben (die gab es in den letzten Jahren gar nicht) noch die gestiegene Reservemenge, sondern einzig und allein der negative Zins der Zentralbank. Daher sollte man diesen wieder auf null erhöhen, um die Banken zu entlasten und so den Anreiz, höhere Risiken einzugehen, zumindest zu verringern.

Höhere Staatsausgaben regen Produktion und Investitionen an und werden voraussichtlich auch dazu beitragen, dass die Kreditnachfrage steigt. Banken könnten dann auch außerhalb von Spekulationsgeschäften wieder höhere Profite erzielen. Es ist daher völlig unverständlich, dass die Autoren den Eindruck erwecken, dass ausgerechnet die staatliche Verschuldung spekulative Geschäfte begünstigen würde.

Höhere Staatsschulden müssen nicht zu einer dauerhaften Geldmengenausweitung führen

Des Weiteren kritisieren die beiden Autoren, dass die MMT angeblich verschweigen würde, dass mit den höheren staatlichen Ausgaben eine dauerhafte Ausweitung der Geldmenge einhergehe, welche das Wachstum der Realwirtschaft übersteige. Keine ernstzunehmender MMT Vertreter weist nicht darauf hin, dass im Moment der staatlichen Ausgabe Einlagen im Privatsektor entstehen. Stephanie Kelton plädiert zum Beispiel regelmäßig dafür, dass man nicht von einem staatlichen Defizit, sondern von der Erhöhung privater Einlagen sprechen sollte, wenn sich der Staat verschuldet.

Die These, dass ››die Akkumulation von Staatsschulden eine quantitativ bedeutsame Quelle für ein Wachstum der Geldmenge ist, das das der Realwirtschaft erheblich übersteigt‹‹, ist zudem empirisch nicht haltbar. Die folgenden Schaubilder zeigen die jährlichen Wachstumsraten der Geldmenge M1 (Einlagen und Bargeld) sowie der staatlichen Verschuldung im Euro-Raum seit 1998. Lediglich während der Finanzkrise sieht man einen gleichzeitigen Anstieg beider Wachstumsraten (linkes Bild).

Die Regierungen haben in diesen Jahren durch enorme Ausgabenerhöhungen den Folgen der Finanzkrise entgegengewirkt. Zudem sind in der Krise die Einnahmen der Regierungen gesunken, wodurch sich die Verschuldung erhöht hat. In den Jahren davor und danach ist aber kein Zusammenhang zwischen beiden Größen zu erkennen. Ab 2010 sind aufgrund der Austeritätspolitik die Wachstumsraten der Verschuldung deutlich gesunken, während die Geldmengenwachstumsrate wieder angestiegen ist.

Geldmenge und Staatsschulden im Euro-Raum (%-tuale Veränderung zum Vorjahr)

Quelle: EZB und Eurostat; eigene Berechnungen

Quelle: EZB und Eurostat; eigene Berechnungen

Im rechten Teil der Abbildung sind die jährlichen Wachstumsraten beider Größen in einem sogenannten Scatterplot gegenübergestellt. Jeder Punkt repräsentiert die Kombination beider Größen für ein bestimmtes Jahr. Es lässt sich aus dieser Grafik kein positiver Zusammenhang erkennen, obwohl es im Jahr 2009 den erwähnten starken Gleichlauf gab. Unter keinen Umständen lässt sich aus dieser Grafik ableiten, dass eine Erhöhung staatlicher Verschuldung die wesentliche Ursache einer Geldmengenexpansion darstellt.

Ob die zusätzlichen Einlagen zu einer dauerhaften Erhöhung der Geldmenge beitragen, hängt zudem weitestgehend von Faktoren ab, die weder vom Staat noch von den Banken bestimmt werden. Wenn die durch staatliche Ausgaben zusätzlich geschaffenen Einlagen zum Beispiel dazu verwendet werden, Kredite zurückzuzahlen, werden die Einlagen direkt wieder vernichtet (sofern es sich um Bankenkredite handelt).[ii] Weil viele Unternehmen wie Privatpersonen nach der Finanzkrise ihre Einnahmen überwiegend dazu verwendet haben, ihre vor der Krise aufgebaute Verschuldung wieder abzubauen, stieg die Geldmenge in den Jahren 2010 und 2011 daher nur schwach.

Die Folgen von Covid-19

Ähnliches ist auch nach der Pandemie zu erwarten: Weil viele Unternehmen und Selbstständige nur mit Hilfe zusätzlicher Kredite durch die Krise kommen, werden sie nach der Überwindung von Covid-19 eine wesentlich höhere Verschuldung aufweisen. In den Folgejahren werden sie ihre Einnahmen im Wesentlichen dafür verwenden, Schulden zurückzuzahlen. Es ist zu erwarten, dass Investitionsausgaben aufgeschoben werden, was zu einem Rückgang der Nachfrage führt. Auch Privatpersonen werden in der Krise Schulden machen oder ihre Ersparnisse verringern müssen und daher ihre Ausgaben zunächst reduzieren, um ihre Rücklagen wieder zu aufzufrischen.

Wir werden deshalb einen riesigen Nachfrageausfall erleben, den wir nur durch zusätzliche staatliche Ausgaben abfedern können. Im Gegensatz zur Geldpolitik, die durch langfristig niedrige Zinsen und Stützung der Wertpapierkurse lediglich die Refinanzierungsbedingungen verschuldeter Unternehmen verbessern kann, schaffen staatliche Ausgaben zusätzliche Nachfrage und erhöhen die Produktion. Sie steigern damit die privaten Einkommen, weshalb Schulden reduziert werden können, wenn sie besonders stark drücken. Die Regierung verschuldet sich, damit der Privatsektor entschulden kann, und verhindert, dass dies zu einem allzu großen Anstieg der Arbeitslosigkeit führt. Dies wird einen Beitrag zur Reduktion der Ungleichheit leisten, nicht zu ihrer Erhöhung.

Fazit

Die Kritik von Rohwer/Behr an der MMT basiert auf einem nicht haltbaren Verständnis der monetären Zusammenhänge zwischen Staat, Zentralbank, Privatbanken und Nichtbanken. Zudem behaupten die Autoren, dass die Vertreter der MMT in ihren Analysen bedeutende Folgen staatlicher Verschuldung verschweigen würden, obwohl es keine Theorie gibt, welche das heutige auf Geld und Kredit basierende Wirtschaftssystem präziser darstellt.

Vor allem aber ist staatliche Verschuldung keine ››zentrale Quelle für die Akkumulation des Finanzkapitals, die Finanzialisierung der Ökonomie und der dadurch vermittelten Ungleichheit‹‹. Denn die Geldmenge wird nicht von der staatlichen Verschuldung bestimmt und der Bankensektor benötigt auch keine Reserven, um spekulative Geschäfte zu tätigen. Um Finanzialisierung und Ungleichheit zu reduzieren, müsste das Lohnwachstum der unteren 99% steigen, das Steuersystem – inklusive Vermögenssteuer und Erbschaftssteuer – anders gestaltet und Banken und Finanzmärkte wieder stärker reguliert werden. Hierzu gibt es zahlreiche Ideen von MMT-Ökonomen.

Die Autoren verdrehen zudem Ursache und Wirkung: Die finanzielle Instabilität ist häufig der Grund für die Notwendigkeit höherer staatlicher Verschuldung, nicht umgekehrt. Wenn der Staat in der kommenden Krise seine Ausgaben nicht erhöht, wird dies zudem die Krise verstärken und über eine Zunahme der Arbeitslosigkeit auch die Ungleichheit steigern.

Ich bedanke mich bei Dirk Ehnts und Günther Grunert für hilfreiche Kommentare an einer Vorabversion dieses Betrags. Für die verbliebenen Fehler bin ich selbstverständlich selbst verantwortlich.