Die EZB-Politik mit Hinweis auf deren fehlende demokratische Legitimität zu kritisieren, sei nicht berechtigt – meinen Heiner Flassbeck und Friederike Spiecker. Der Logik eines gemeinsamen Binnenmarktes müsste sich auch die Demokratie beugen. Eine Replik. Das jüngste Urteil des Bundesverfassungsgerichts (BVerG) zu den Anleihekäufen der EZB hat eine auf MAKROSKOP seit Anfang an vielfach diskutierte Frage wieder ganz oben auf die Tagesordnung gesetzt. Nämlich die Frage, wie man das Geldsystem mit Namen „Euro“ mit Blick auf bestimmte Desiderate hin politisch bewerten soll. Problem der Rechtsstaatlichkeit In meinem letzten Artikel hatte ich dargelegt, dass es sich beim Euro um ein aus rechtsstaatlicher Perspektive defizitäres institutionelles Gebilde handelt.

Topics:

Paul Steinhardt considers the following as important: Debatte

This could be interesting, too:

Stefan Sauer writes Identitätspolitik und der neue Geist des Non-Konformismus

Dorian Hannig writes Gegen den guten Ton

Roberto J. De Lapuente writes Eine Heimat für die Heimat

Die EZB-Politik mit Hinweis auf deren fehlende demokratische Legitimität zu kritisieren, sei nicht berechtigt – meinen Heiner Flassbeck und Friederike Spiecker. Der Logik eines gemeinsamen Binnenmarktes müsste sich auch die Demokratie beugen. Eine Replik.

Das jüngste Urteil des Bundesverfassungsgerichts (BVerG) zu den Anleihekäufen der EZB hat eine auf MAKROSKOP seit Anfang an vielfach diskutierte Frage wieder ganz oben auf die Tagesordnung gesetzt. Nämlich die Frage, wie man das Geldsystem mit Namen „Euro“ mit Blick auf bestimmte Desiderate hin politisch bewerten soll.

Problem der Rechtsstaatlichkeit

In meinem letzten Artikel hatte ich dargelegt, dass es sich beim Euro um ein aus rechtsstaatlicher Perspektive defizitäres institutionelles Gebilde handelt. Problematisch sei, dass die EZB nicht im Rahmen des ihr erteilten Mandats agiere. Freilich sei das auch kein Wunder, denn ihr Mandat – die Inflationsrate mithilfe von Variationen des Leitzinses zu steuern – sei objektiv einfach nicht möglich. Die Anleihekäufe jedenfalls könnten unmöglich als geldpolitische Operation erachtet werden. Es handle sich vielmehr um monetäre Staatsfinanzierung durch die Hintertür.

Halten wir also fest: Die EZB ist unabhängig, was heißt, dass sie keinem demokratisch legitimierten Organ gegenüber rechenschaftspflichtig ist. Sie verletzt aber permanent das explizit in Artikel 123 (1) formulierte Verbot der monetären Staatsfinanzierung. Für jeden Demokraten, so stimme ich Andreas Nölke ausdrücklich zu, ist „dieser Zustand […] unerträglich“.

Heiner Flassbeck und Friederike Spiecker widersprechen dieser Wertung wie folgt:

„Wenn sich die demokratisch legitimierten Entscheidungsträger bei der Entscheidung über die Unabhängigkeit einer Institution wie der Zentralbank in einem objektiven Irrtum darüber befunden haben sollten, was die tatsächlichen Wirkungen der Politik dieser Institution sind oder sein können, kann und darf das die Zentralbank nicht davon abhalten, das zu tun, was unter den jeweils herrschenden Bedingungen möglich und sinnvoll ist, um ihr Ziel zu erreichen.“

Diese Aussage überrascht schon deshalb, weil Flassbeck und Spiecker ausdrücklich betonen, dass sie keineswegs dafür plädieren, „auf einen benevolenten Diktator in der Geldpolitik zu setzen“.

Was aber dann rechtfertig, dass die EZB außerhalb des ihr explizit erteilten Mandats handelt?

Wer A sagt, muss auch B tun

Es ist die Logik. Zweifelsfrei hätten doch alle Mitgliedsländer “ – politisch vollständig von den nationalen Parlamenten legitimiert – darauf geeinigt, einen Binnenmarkt zu schaffen“. Nicht zu bezweifeln sei auch, dass man sich demokratisch dazu entschieden habe, die Währungssouveränität aller Mitgliedsländer auf die EZB zu übertragen.

Diese Entscheidungen seien nun nicht nur demokratisch zustande gekommen, sondern auch äußerst klug gewesen. Mit dem Euro hätte man dem Versuch, sich durch Abwertungen im intraeuropäischen grenzüberschreitenden Handel einen Vorteil zu verschaffen, einen Riegel vorgeschoben.

Flassbeck und Spiecker gestehen zwar zu, dass „die Verträge rund um die EWU fehlerhaft sind“. Wenden aber ein, dass „wenn man vor einer historisch gewachsenen, wenngleich verfahrenen Situation stehe“ „es nun einmal nichts nütze, nur abstrakt über eine optimale“ institutionelle Ausgestaltung des Euro „nachzudenken“.

EUROpäische Wege aus der Sackgasse?

Ich stimme den beiden Autoren zu, dass aufgrund der gegenwärtig durch die Corona-Pandemie ausgelösten tiefen Wirtschaftskrise zwingend der Ankauf von Staatsanleihen der Euro-Mitgliedsländer durch die EZB erforderlich ist.

Es ist aber daran zu erinnern, dass die EZB – trotz gegenteiliger Urteile des EuGH und des BVerfG – schon seit der Auflage des sogenannten „Security Markets Programm“ (SMP) im Mai 2010 sich weit außerhalb ihres Mandats bewegt. Nun lässt sich auch das SMP mit dem deutschen Sprichwort „Not kennt kein Gebot“ rechtfertigen. Dass man aber nun seit zehn Jahren ganz offensichtlich nicht fähig war, diesen Notstand zu beseitigen und daher immer weitere Programme nach diesem Muster auflegen musste, sollte doch zu denken geben.

Erkennt man die beiden Prämissen des „logischen Arguments“ von Flassbeck und Spiecker an, dann liegt nahe, auf diesen unerträglichen Zustand mit einem Vorschlag zur Reform der Europäischen Währungsunion (EWU) zu reagieren. Freilich ist nur schwer vorstellbar, wie eine erfolgversprechende Reform der EWU aussehen könnte, wenn man nicht gleichzeitig die Vereinigten Staaten von Europa ausruft.

Sollte man unter diesen Umständen die EZB – rechtsstaatliche Bedenken hin oder her – nicht einfach weiterhin ihren guten Job machen lassen?

Wenn es, wie ich in meinem Weckruf argumentiert habe, richtig ist, dass die Anleihekäufe der EZB sich nicht als geldpolitische Maßnahme rechtfertigen lassen, ist zu fragen, wie die neue Jobbeschreibung der EZB denn nun aussieht. Andreas Nölke meint, die EZB habe inzwischen die Rolle einer europäischen Wirtschaftsregierung „usurpiert“. Der Begriff der „Usurpation“ trifft dabei den Nagel auf den Kopf. Die EZB maßt sich widerrechtlich an, darüber zu entscheiden, ob und in welchem Umfang ihre Mitgliedsländer Fiskalpolitik betreiben dürfen.

Ihr Hebel ist dabei ihr Monopol der Produktion von Zentralbankgeld, das sowohl Geschäftsbanken als auch ihre Mitgliedsländer brauchen, damit sie (manche) ihrer Zahlungsverpflichtungen erfüllen können. Gegenwärtig nutzt sie dieses Monopol u.a. dazu, italienische Staatsanleihen anzukaufen. Sie stellt damit faktisch der italienischen Regierung zinslos Geld für die Bezahlung ihrer Ausgaben zur Verfügung.

Aber ist das nicht eine gute Sache? In diesem Fall zweifellos. Man sollte aber in diesem Zusammenhang nicht verschweigen, dass die EZB von dieser Macht auch schon weniger benevolent Gebrauch gemacht hat.

Die nicht so benevolente „Geldpolitik“ der EZB

Dazu nur kurz zwei Beispiele:

In Griechenland hatte die Syriza Anfang 2015 mit Alexis Tsipras als Ministerpräsidenten und Yannis Varoufakis als Finanzminister die Regierungsgeschäfte übernommen. Sie hatten die Wahlen mit dem Versprechen gewonnen, die von der EU verordnete Sparpolitik beenden zu wollen.

Als die „Populisten“ sich dann tatsächlich anschickten, ihre Wahlversprechen in die Tat umzusetzen, hat die EU-Nomenklatura – so hielten Flassbeck und Spiecker in einem damaligen Beitrag auf flassbeck-economics richtig fest – der griechischen Regierung „eine Lektion in Sachen Machtpolitik“ erteilt. Die EZB hat faktisch, wie in ihrem Artikel erklärt wird, der griechischen Regierung damit gedroht, ihr Bankensystem zu zerstören, wenn sie sich weigerten, die geforderten „Strukturreformen“ umzusetzten. Flassbeck und Spiecker scheuten sich auch nicht, ausdrücklich darauf hinzuweisen, wie verantwortungslos das Verhalten der EZB zu beurteilen ist: Die EZB nehme in Kauf, dass ein „politisches Chaos in Griechenland ausbreche“.

Der Ausgang der Auseinandersetzungen zwischen EUROpa und der griechischen Regierung ist bekannt: Es wurde, wie Heiner Flassbeck im Herbst 2015 bereits befürchtete, ein „Protektorat der Eurogruppe (und vor allem Deutschlands), […] das sklavisch exekutierte, was man ihm aufzwang […].

Anders, aber nicht weniger rabiat, hat man eine andere „populistische“ Regierung, die sich anmaßte, über eine Reform des Euro eine ernsthafte Diskussion führen zu wollen, in die Schranken gewiesen. Nachdem die neue italienische Regierungskoalition aus Cinque Stelle und Lega angekündigt hatte, sich an ihre Wahlversprechen halten zu wollen, obwohl sie damit gegen die (unsinnigen) Regeln des Fiskalpakts verstoßen würden, ließ die Antwort aus der EZB nicht lange auf sich warten.

In ihrem damaligen „Financial Stabilty Review fand sich die Aussage, dass die „fiskalpolitsche Haltung“ in Ländern mit einer hohen Staatsschuldenquote Auswirkungen auf die Renditen mancher Staatsanleihen im Euroraum haben könnte. Und siehe da, wie durch ein Wunder stiegen die Renditen für italienische und fielen die von deutschen Staatstiteln.

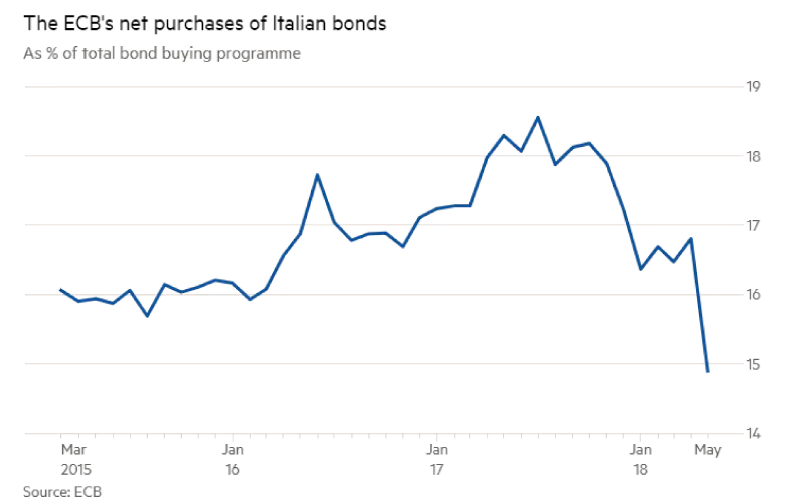

Freilich handelt es sich bei dem Vorgang um kein Wunder. Die Finanzmärkte verstanden nur zu gut, dass die EZB gedroht hatte, den Italienern mit Anleihekäufen nicht mehr unter die Arme zu greifen. Um dieser Drohung Nachdruck verleihen zu können, hatte die EZB bereits seit sich die Koalition der Populisten in Italien abzeichnete, die Renditen auf italienische Staatsanleihen ansteigen lassen, indem sie den Ankauf italienischer Staatsanleihen zurückfuhr, wie die folgende Grafik zeigt.

Mit diesem Schritt hatte man aber nicht nur die Refinanzierungskosten für Italien erhöht, sondern gleichzeitig die italienischen Geschäftsbanken unter Druck gesetzt. Denn diese hielten relativ viele italienische Staatsanleihen und fallende Renditen übersezen sich in fallende Kurse und einem entsprechenden Wertberichtigungsbedarf. Da die Bilanzen italienischer Banken aufgrund der langen Rezession in Italien relativ schwach waren, hat man also damit gedroht, das italienische Bankensystem zu schädigen.

Es gibt also wahrlich gute Gründe, nicht darauf zu setzen, dass die EZB sich in Zukunft als „benevolenter Diktator in der Geldpolitik“ erweisen wird.

Rückkehr zu nationalen Währungen?

Zurück zum „logischen Argument“ von Flassbeck und Spiecker. Bislang habe ich keine der beiden Prämissen bestritten. Ist eine von ihnen von ihnen jedoch falsch, dann scheitert ihr Rechtfertigungsversuchs für die Mandatsverletzung der EZB schon an dieser Stelle.

Prämisse (2) aber ist definitiv falsch, wie ich von Heiner Flassbeck gelernt habe. Mit der gemeinsamen Währung wurde das deutsche Unterbewertungsregime, mit dem sich Deutschland Wettbewerbsvorteile im Außenhandel verschafft hat, keineswegs beendet. Ganz im Gegenteil: der Euro entpuppte sich als ein Schutzschild der merkantilistischen Strategie Deutschlands, wie Flassbeck so erklärt:

„Echter Merkantilismus konnte aus all dem erst werden, als mit dem Übergang zur Europäischen Währungsunion das Ventil einer Aufwertung der Währung entfiel, das vorher die anderen Länder vor den schlimmsten Folgen des deutschen Exportwahns geschützt hatte. […] Deutschland ist doppelt unterbewertet […]. Deutschland ist real unterbewertet in der Eurozone wegen seines Lohndumpings und es ist international unterbewertet, weil der Euro über die Jahre sehr schwach war.“

Wie erfolgreich Deutschland mit dieser Strategie war, lässt sich erkennen, wenn man sich die Entwicklung der realen effektiven Wechselkurse der drei größten EUROpäischen Volkswirtschaften betrachtet:

Es ist das große und bleibende Verdienst von Heiner Flassbeck immer und immer wieder darauf hingewiesen zu haben, dass die deutsche Unterbewertungsstrategie in erster Linie die makroökonomischen Ungleichgewichte in der Eurozone erklären. Und von ihm wissen wir auch, dass ohne eine Koordination der Entwicklung der Lohnstückkosten eine Lösung dieses Problems undenkbar ist.

Er hat sich auch nicht gescheut, die Konsequenz des Scheiterns einer solchen Lohnkoordination in der Eurozone offen auszusprechen:

„Wenn […] weder die Wettbewerbslücke kurz- bis mittelfristig geschlossen werden kann noch ihre arbeitsmarktpolitischen Folgen in anderen Euroländern spürbar abgefedert werden, muss man in der politischen Auseinandersetzung auf das realistische Damoklesschwert nationaler Wechselkurse zurückgreifen, so problematisch der Umstieg auf nationale Währungen auch sein mag.“

Stellungnahmen wie diese haben ihm den Vorwurf eingebracht, ein „linker Eurofighter“ zu sein. Stephan Schulmeister warf diesem so titulierten Personenkreis vor, „in wachsenden Maß den Euro für eine, wenn nicht die Hauptursache der europäischen Misere zu halten („Eurodesaster“) zu erachten und sich daher für „eine geordnete Abwicklung der Währungsunion“ auszusprechen. Eine solche „Auflösung“, würde aber, so Schulmeister „in einen Wirtschaftskrieg zwischen EU-Ländern führen, insbesondere durch Abwertungswettläufe. „Eine irgendwie geordnete Euro-Abwicklung sei daher ausgeschlossen“.

Liest man vor diesem Hintergrund den folgenden Satz, glaubt man mit einer weiteren Variante des Vorwurfs der Kritiker der „linken Eurofighter“ konfrontiert zu werden:

„Wer mehr will als nur die Änderung des Mandats der EZB, nämlich die Abschaffung der EZB bzw. des Euro, muss darlegen, wie er die Brände zu löschen gedenkt, die aus dieser Abschaffung selbst entstehen können.“

Er stammt allerdings aus dem hier replizierten Artikel von Heiner Flassbeck und Friederike Spiecker.

Martin Höpner hat in unserem Themenheft „Markt und Staat neu denken“ auf diese Frage eine überzeugende Antwort gegeben. Heiner Flassbeck hat sogar diesen Vorschlag für ein flexibles Wechselkursregime gegen seine Kritiker unzweideutig verteidigt.

Darüber hinaus hat er Vorschläge zu einer progressiven Reform der EWU eben unmissverständlich wie folgt kommentiert:

„Jetzt aber, liebe Kollegen, jetzt ist es zu spät! […] Das gilt für die alternative Wirtschaftspolitik, die spätestens seit 2010 notwendig gewesen wäre, das gilt für die gemeinsame Schuldenpolitik, die sich nirgendwo abzeichnet, das gilt für die Sozialunion und die gemeinsame Wirtschaftsregierung.“

Nun ist nicht zu kritisieren, dass Heiner Flassbeck seine Meinung geändert hat. Für die Fortsetzung dieser wichtigen Diskussion wäre es aber interessant zu erfahren, welche Überlegungen ihn dazu bewogen haben, seine Haltung zum Euro so grundlegend zu revidieren.